5G单一批发模式吞噬盈利 电讯商料付昂贵成本

(吉隆坡26日讯)若政府继续计划透过国家数字公司(DNB),采用单一批发网络(SWN)的模式推出5G服务,分析员担忧各移动网络运营商(MNO)巨头的盈利会大受侵蚀。

联昌国际投行研究分析员指出,其中最大受害者将是明讯(MAXIS,6012,主板电信与媒体股)。

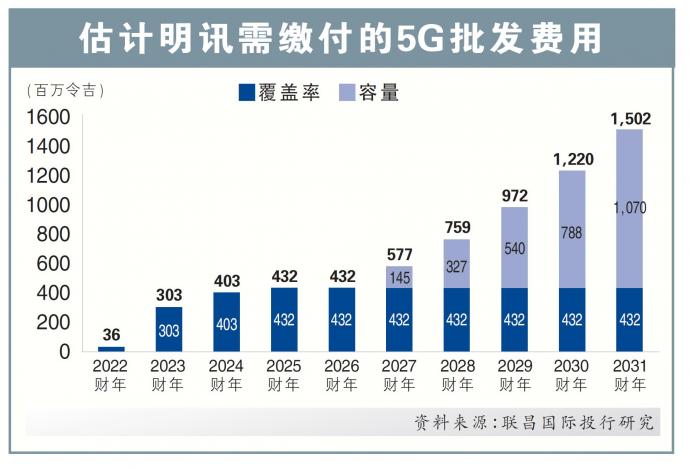

分析员指出,若政府保留SWN的运营模式,各大MNO估计需在2023至2026年间,缴付巨额批发费用,数额介于3亿300万令吉至4亿3200万令吉。

“至于明讯,受流量增长的推动,我们估计其在2027至2031年缴付的年均批发费,可能增加到5亿7700万令吉至15亿令吉间。”

初期营收有限

同时,分析员表示,若上述SWN模式实现,会把明讯2022财政年核心每股盈利预测下调3.6%。

另一方面,分析员也估计,在中短期内,众MNO无法透过5G计划获得可观营收,因最初几年的覆盖范围相当有限,而5G设备渗透率的提升也需要时间。

“尽管新的企业拥抱5G科技,能够贡献营收,但若要大规模的商业化,可能需要三至五年时间。”

与此同时,分析员认为,在DNB负担5G资本开销的当儿,众MNO的资本支出不会在2022至2024年间大幅减少,毕竟后者仍需要负担和4G相关的成本。

首选马电讯

“我们估计,2025年之后,众MNO的资本开销才会逐步下滑,因为届时5G设备渗透率已达到理想水平。”

结合种种负面因素,分析员将电讯业的投资评级,从“中和”下调至“减持”评级。

而首选股依然是马电讯(TM,4863,主板电信与媒体股),目标价为7.50令吉。

分析员估计,考量到网络、通讯科技、数据服务收入节节攀升,马电讯在2021、2022、2023财年核心每股盈利,将个别增长16.7%、2.8%、35.4%。

同时,该公司有效的成本节省措施,也有助于缓解光纤铺设项目,带来的成本压力。

另外,分析员也将明讯的投资评级,从“守住”,下调至“减持”。

无论如何,分析员估计,得益于移动业务收入重返轨道、税率正常化,明讯每股核心盈利可在2023财年增长15%。

小业者未来具竞争力

当DNB的5G覆盖率在2027年突破90%时,分析员相信,较小的MNO例如Webe和Yes,具备的竞争力可超越现有四大巨头。

据分析员估算,Webe能以每月60令吉的价格,推出150GB的5G配套,并且维持30%以上的除息税摊销折旧前盈利(EBITDA)赚幅。

“尽管现在仍难以猜测,Webe和Yes在未来四至六年内,如何为产品定价。”

分析员补充,这种情况下,现有MNO不得不提高配套配额来保持竞争力。如此一来,他们很难从5G流量增长中获利。

“更糟糕的是,他们会面临市占率,或每位用户平均收益(ARPU)方面的萎缩。”

The content is a snapshot from Publisher. Refer to the original content for accurate info. Contact us for any changes.

Related Stocks

Comments